Die Arbeiter und Unternehmer der Nachkriegsgeneration, die das Land wieder aufgebaut haben, sind jetzt im Ruhestand. In vielen Fällen haben genau diese Menschen, durch ihre Hände Arbeit, und oft ohne jegliche Hilfsmittel, ein beträchtliches Geld- oder Immobilienvermögen erschaffen. Ihre Philosophie war einfach: Sparen, sparsam leben, nichts verschwenden und etwas Wertvolles für die Nachkommen hinterlassen ...

Die Kinder und Kindeskinder dieser Nachkriegsgeneration profitieren jetzt davon, denn Banken prognostizieren ein Erbschaftsvolumen zwischen 2 bis 4 Billionen Euro. Der ganz überwiegende Teil ist Geldvermögen, das auf Sparbüchern usw. liegt, aber es gibt auch ein nicht unerhebliches Immobilienvermögen, dass seinen Besitzer wechseln wird. Vor diesem Hintergrund kann es sinnvoll sein Vermögensübertragungen einerseits sukzessive bereits zu Lebzeiten vorzunehmen (Ausnutzung der Freibeträge alle 10 Jahre) und andererseits mit geeigneten Immobilien Sachwerten eine steueroptimierte Gestaltung zu erreichen. (Siehe relevante Artikel am Ende dieser E-Mail.)

Das Vererben von Geldwerten

An dieser Stelle müssen wir über die schleichende Geldentwertung sprechen. In der Tat machen sich die Deutschen über Inflation wenig Sorgen, eigentlich viel zu wenig. Drei Prozent, das hört sich nicht viel an. Wenn man ein Geldvermögen von 100.000 Euro betrachtet, ist dieser Betrag nach einem Jahr dann aber eigentlich nur noch 97.000 Euro wert, obwohl im Sparbuch noch immer 100.000 Euro eingetragen sind. Nach zwei Jahren sinkt der Wert (oder besser gesagt die Kaufkraft) auf 94.090 Euro. Im dritten Jahr auf 91.267 Euro. Nach zehn Jahren haben die 100.000 Euro nur noch eine Kaufkraft von 73.742 Euro.

Inflation macht sich bei niedrigen Inflationswerten erst nach ein paar Jahren wirklich bemerkbar. Solange die Löhne und Gehälter steigen und man das Geld, das man verdient, sofort ausgibt, hat man also keine Probleme mit der Inflation. Aber was ist, wenn man sich ein Vermögen aufbauen will? Oder zumindest ein Polster für schlechte Zeiten? Oder das Rentenalter? Dann schlägt die Inflation voll zu und ist ein Faktor, der nicht unberücksichtigt bleiben darf.

Warum? Weil sie Ihre gesamten Sparpläne zunichtemachen kann.

Die Inflation ist der Hauptgrund, warum Geld zwar einen Wert, aber in meinen Augen keinen echten Wert darstellt.

Welche echten Werte gibt es? – Sachwerte

SachwertSachwerte sind nicht gleich Sachwerte. Wenn Geldwerte ihre Kaufkraft verlieren, flüchten viele Anleger in Sachwerte. Das ist eine typische und verständliche Reaktion. Daher kaufen viele vermögende Menschen beispielsweise in Krisenzeiten Gold. Gold ist ein Sachwert. Und es behält seinen Wert, egal ob in Barrenform, geprägt als Münze oder als Anteil der Legierung eines Eherings. Neben Edelmetallen existieren weitere Sachwerte. Manche Anlageberater empfehlen beispielsweise edlen Whiskey. Oder Gemälde. Manche davon machen mehr, manche weniger Sinn. Und während es nicht schlecht ist, einen Teil seines Vermögens in Sachwerte zu investieren, sollte man bedenken, dass all die bisher genannten einen Schwachpunkt haben: Sie erwirtschaften keine Rendite! Ihr Wert hängt allein von Angebot und Nachfrage ab. Und sie lassen sich nur durch ihren Verkauf zu Geld machen.

Immobilien

Ich favorisiere Immobilien. Sie stellen einen Sachwert mit Ertragswert dar. Anders ausgedrückt: Sie erwirtschaften regelmäßig Rendite in Form von Mieteinnahmen. Immobilien, die ja immer auch mit einem Grundstück verbunden sind, können darüber hinaus nicht unbegrenzt vermehrt werden, wie es zum Beispiel bei Geld möglich ist. Nicht umsonst sagte einmal jemand: „Liebe Leute, kauft Grundstücke, der liebe Gott schafft keine mehr.“ Jedes Grundstück ist im Grunde einmalig und man muss die Einmaligkeit auch verstehen und zu nutzen wissen.

Weitergeben, was man selber erschaffen hat

Für die alten Landbesitzer oder den oberbayerischen Bauern war es immer schon klar: Natürlich wird er sein Anwesen über Generationen vererben! Damit waren Stolz und ein Standesgefühl verbunden, das kam von Herzen, denn es war das Zuhause. Man war nicht heimatlos, sondern ein Glied in der Kette, man gehörte dorthin und das hat einem etwas bedeutet. Das waren starke ideelle Werte.

Auch heute, wann immer ich mit Leuten, die etwas zu vererben haben, spreche, geht es genau darum: Man möchte etwas weitergeben, das man selber geschaffen hat. Da geht es nicht nur um den materiellen Wert. Der Erblasser möchte nicht in Vergessenheit geraten und wünscht sich, mit seinem Beitrag, einen Unterschied im Leben seiner Nachkommen zu machen.

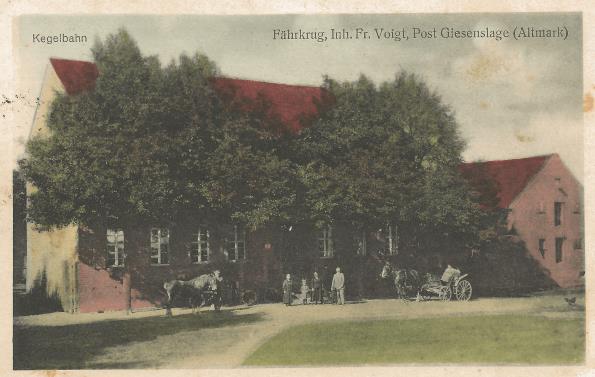

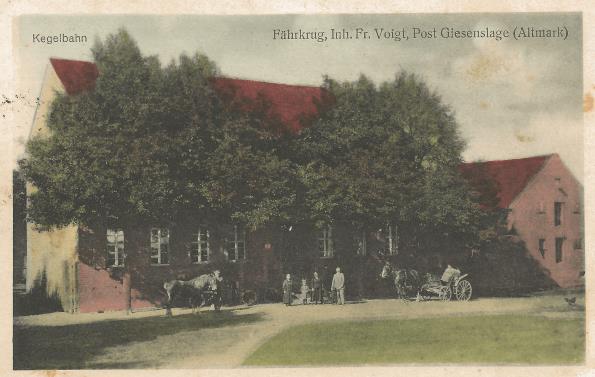

Ich bin da ganz genauso gestrickt: Meinen eigenen Bauernhof an der Elbe, den ich von meiner Mutter geerbt habe und in dem ich geboren wurde, möchte ich auch nicht verkaufen, den kann ich gefühlsmäßig nur weitervererben, sonst gar nichts. Und so geht es vielen Leuten: Man möchte gerne etwas von sich an die Kinder und Kindeskinder weitergeben was den Nachkommen ein klares Zugehörigkeitsgefühl signalisiert, ein „da bin ich Zuhause”-Gefühl.

Genau darum bin ich Immobilienmakler aus Leidenschaft

Im Gegenzug erwächst für den Erbnehmer daraus eine Verantwortung, dieses Erbe selber weiter zu geben und als Teil einer Kette - seiner Familie - keine „Leere” zu hinterlassen.

Gibt es das perfekte Vererben von Immobilien?

Ja, sicher und ich habe weiter unten auch ein Beispiel dafür aufgeführt. Aber vorher möchte ich erwähnen, dass es beim Erben und Vererben Hunderte von verschiedenen Szenarien geben kann, die alle für sich genommen richtig sind.

Warum? Weil die Lebensumstände von Leuten sehr unterschiedlich sind.

Ein Beispiel:

Eine Familie, bei denen jeder der Geschwister 3 Mehrfamilienhäuser im Ruhrgebiet erben werden. Alle drei Töchter leben im Ausland und zwei haben kein Interesse daran, die Häuser an diesem Standort zu behalten. Sie möchten sich von der Verkaufssumme lieber etwas in ihrer Nähe anschaffen, um für die Familie und Nachkommen eine Anlaufstelle zu haben. Außerdem entspricht es nicht ihrem Lebensstil, ständig nur an einem Ort zu sein, da sie sowohl privat als auch beruflich viel reisen. Für sie selber ist eine Mietwohnung perfekt, da es hohe Flexibilität garantiert. Für eine solche Erbensituation das richtige Konzept zu entwickeln ist meine Leidenschaft.

Der Opa macht's richtig: Ein Beispiel für das perfekte Vererben von Immobilien

Ich hatte vor vielen Jahren einen Kunden, einen Professor, der auch noch mit 70 Jahren durch Beratungsaufträge und Anlagen jährlich € 100.000 zu versteuerndes Einkommen hatte und sich fragte, wie er sein Geld am besten anlegen sollte. Sein Wunsch war es, etwas für seine 4 Enkelkinder zu erschaffen, und zwar etwas richtig großes. Zu diesem Zeitpunkt waren die Enkel zwischen 8 und 10 Jahre alt. Der Professor kaufte vier 6-Familienhäuser für jedes Enkelkind eines. Die Häuser wurden finanziert und mithilfe seines Steuer- und Rechtsberaters so zusammengestellt, dass ca. 10 Jahre später, jeweils zum 18. Geburtstag, alle Enkelkinder ein Mehrfamilienhaus schuldenfrei überschrieben bekamen. Eine geniale Geldanlage – aber vor allem eine Geste, die den “Opa” für die Enkel unvergesslich machte.

Des Deutschen liebstes Kind: Autos und Steuern sparen!

Hintergrund: Erbschaftsteuer wird bei Geldwerten nach dem Geldwert und bei Immobilien nach dem Immobilienwert (mit einer komplizierten Formel) aber wesentlich günstiger als dem Verkehrswert berechnet. (Der Verkehrswert ist der Wert, den ein Grundstück/Haus im freihändigen Verkauf zu einem konkreten Zeitpunkt erzielt.) Siehe auch ein kleines Video von mir "Was ist meine Immobilie wert?" – Kostenlose Wertschätzung)

Erbschaftssteuer zu sparen ist ein großes Thema und man sollte sich hierzu, wie am Anfang schon erwähnt, auf jeden Fall professionell beraten lassen, denn es gibt Möglichkeiten durch Rechtsformen, die Erbschaftssteuer für den Immobilieneigentümer wesentlich zu reduzieren.

Auch eine Stiftung eignet sich dazu, einer gesellschaftlichen Idee oder Absicht Zukunft zu verleihen und Steuern zu sparen.

Fazit:

Natürlich ist es nicht immer einfach mit Immobilien umzugehen und es ist vielleicht auch eine harte Branche, weil man mit Banken usw. zu tun hat, aber am Ende geht es um die Liebe zu seiner Familie und dem Wunsch, dieser Familie etwas Wertvolles zu hinterlassen - und das ist, was wirklich wichtig ist und liegt mir deshalb besonders am Herzen.

Geld- und Sachwerte zu besitzen ist praktisch, es ist weitaus besser, als nichts zu besitzen oder gar Schulden zu haben. Aber sie sind nur ein Mittel zum Zweck, kein Selbstzweck!

Welche Werte zählen?

Gesundheit. Familie. Freunde. Freude am Leben. Sicherheit. Integrität. Der Stolz über etwas Erreichtem. Das ist es, was jeder von uns anstreben sollte, finde ich.

Herzlichst,

Herzlichst,

Klaus Kempe

Immobilienkaufmann aus Leidenschaft

P.S.: Falls Sie konkrete Fragen haben oder einfach mehr über das Thema Erben und Vererben wissen möchten, finden Sie weiter unten verschiedene sehr gute und ausführliche Artikel von Juristen und anderen Experten, die alle nur möglichen Fragen beleuchten.

Herzlichst,

Herzlichst,